In diesem Ratgeber erfahren Sie alles darüber, wie Sie ein Kleinunternehmen gründen können und worauf Sie bei den wichtigsten Themen achten sollten. Diese sind beispielsweise Gründe für den Schritt in die Selbstständigkeit, sowie Kosten der Anmeldung, Steuern, Umsatzsteuer und Steuerberater. Wenn Sie Ihr Kleinunternehmen gründen, dann hilft Ihnen dieser Artikel ebenfalls bei der Thematik der Namensgebung, sowie die Wahl der Rechtsform.

Warum man ein Kleinunternehmen gründen sollte!

Ein Kleinunternehmen gründen ist ein einfacher und schneller Weg in die Selbstständigkeit. So kann auch testweise als Nebengewerbe gegründet werden und Schritt für Schritt, der Umfang und das Einkommen soweit gesteigert werden, dass es für eine Vollzeittätigkeit reicht. Grundsätzlich ist ein Kleinunternehmen nach EU-Recht als Gewerbe mit weniger als 10 Mitarbeitern oder einem Jahresumsatz von weniger als zwei Millionen Euro definiert. Vorteile durch die Gründung sind zum Beispiel Erleichterungen bei der Buchhaltung, sofern die doppelte Buchführung von Art und Umfang her nicht erforderlich ist und abhängig von der gewählten Rechtsform, niedrige Gründungskosten. Wer gar unterhalb von 17500€ Jahresumsatz bleibt, kann beim Anmelden auf seinem Kleingewerbeschein die Kleinunternehmerregelung in Anspruch nehmen und sich den Aufwand und die Kosten rund um die Umsatzsteuer(-voranmeldung) sparen. In jedem Fall stellt ein Kleingewerbe ein sehr gute Einnahmequelle für ein Nebengewerbe dar und kann die Einnahmen der Haushaltskasse entscheidend verbessern.

| # | Vorschau | Produkt | Bewertung | Preis | |

|---|---|---|---|---|---|

| 1 |  | Der Weg zum erfolgreichen Unternehmer | 41,95 EUR 39,06 EUR | Bei Amazon kaufen* | |

| 2 |  | Unternehmer | 9,99 EUR | Bei Amazon kaufen* | |

| 3 |  | Die Schwarzgurt-Unternehmer: Das letzte Geheimnis der leichten, menschlichen und wirksamen... | 39,90 EUR | Bei Amazon kaufen* | |

| 4 |  | Limbeck. Unternehmer.: Das Standardwerk für erfolgreiches Entrepreneurship (Dein Business) | 49,00 EUR | Bei Amazon kaufen* |

Alle Infos zum Kleinunternehmen gründen

Nachfolgend habe ich die wichtigsten Bereiche zum Gründen eines Kleinunternehmens heraus gearbeitet und einzeln aufgelistet. Diese umfassen im Wesentlichen den Anmeldevorgang, sowie Kosten und Infos zum Thema Steuern und Steuerberater.

Kleinunternehmen anmelden

Wenn Sie beabsichtigen ein Kleinunternehmen zu gründen, dann müssen Sie dies beim zuständigen Gewerbeamt oder Ordnungsamt Ihrer Gemeinde anmelden. Sie benötigen neben Bargeld zum Bezahlen des Gewerbescheins, einen Personalausweis zur Verifizierung und müssen persönlich vor Ort erscheinen. Am besten überlegen Sie sich bereits vor dem Anmelden, welche Tätigkeiten Ihr Unternehmen umfasst und bringen entsprechende Nachweise zur Betriebserlaubnis direkt mit. Der Anmeldevorgang selbst ist sehr einfach gehalten und dauert nur wenige Minuten. Alle weiteren Formulare erhalten Sie in den folgenden Tagen per Post an die angegebene Unternehmensanschrift.

Lesetipp: Eine detaillierte Ablaufbeschreibung wie Sie Ihren Gewerbeschein beantragen und was es beim Kleinunternehmen gründen zu beachten gilt, um die Risiken und Kosten einer Gewerbeummeldung oder Gewerbeabmeldung zu minimieren, lesen Sie in unseren anderen Ratgebern.

- Brehme, Johannes (Autor)

- Görlich, Andreas (Autor)

- Schneider, Jonas (Autor)

Infos zu Steuern, Umsatzsteuer und Steuerberater

Steuern sind wohl das komplexeste Thema, mit den weitreichendsten Folgen, wenn Sie ein Kleinunternehmen gründen. Beim Kleingewerbe ohne Ausweis der Umsatzsteuer, reicht noch eine simple Einnahmen-Überschuss-Rechnung am Jahresende um die Einkünfte zu ermitteln. Liegen Ihre jährlichen Einnahmen aus allen Einnahmequellen (Vermietung, Zinsen, Gewerbeerlös, etc.) über dem Einkommenssteuerfreibetrag (aktuell ca. 8300€), dann müssen Sie Einkommenssteuer abführen. Spätestens, wenn Sie Umsatzsteuer abführen und monatlich eine Umsatzsteuervoranmeldung einreichen müssen, sollten Sie ernsthaft darüber nachdenken, einen Steuerberater hinzuzuziehen. Der Steuerberater ist Fachmann für alle Arten von Steuern, unabhängig ob es um Gewerbesteuer, Umsatzsteuer oder Einkommenssteuer geht. Allerdings ist sein Dienst auch mit Kosten verbunden, die je nach Art und Umfang der Buchhaltung schnell einmal bei ca. 5% des Umsatzes liegen kann.

Namensgebung beim Kleinunternehmen gründen

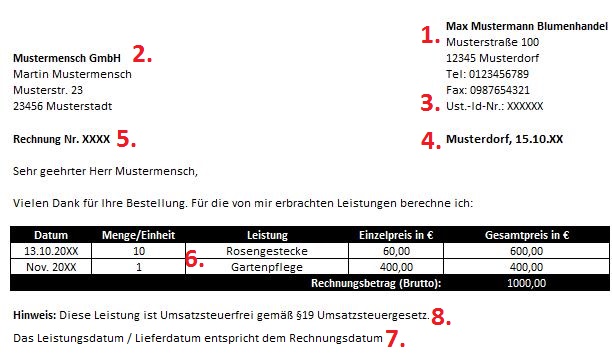

Wenn Sie Ihr Kleinunternehmen gründen, dann müssen Sie ebenfalls die Regeln zur Namensgebung beachten. Wichtig ist bei Einzelunternehmen und GbRs, dass immer der Vor- und Nachname mit im Firmennamen stecken muss. Sinngebende und tätigkeitsbeschreibende Namen haben die Vorteile, dass potentielle Kunden aufgrund der Namensgebung besser einschätzen können, ob Ihr Unternehmen interessante Lösungen anbietet. Wenn Sie Ihr Kleinunternehmen gründen, dann beachten Sie bitte, dass die Angabe „Baumschule München – Max Mustermann“, beispielsweise ein deutlich sinnvollerer Firmenname, als die fantasievolle Namensgebung „BS24 – Max Mustermann“ ist.

Die Wahl der Rechtsform

Einzelunternehmen und GbRs sind als Rechtsform die einfachste und am häufigsten gewählte Gründungsart. Die Gründer haften mit Ihrem privaten Eigenkapital und tragen bei Verlust das volle Risiko. Dafür sind keine Gesellschafter oder Einlagen nötig, wie dies etwa bei der GmbH gegeben ist. Diese Rechtsform hat eine beschränkte Haftung in Höhe von 25000€, welche beim Anmelden als Einlage mitgebracht werden muss und das Risiko im Verlustfall dadurch deckelt. Weitere, eher selten genutzte Rechtsformen beispielsweise die UG oder Aktiengesellschaften (AGs).

Kosten beim Kleinunternehmen gründen

Die Kosten beim Gründen eines Kleinunternehmens sind sehr überschaubar. Wenn Sie nicht gerade eine GmbH als Rechtsform auswählen und 25000€ als betriebliche Einlage mitbringen müssen, dann kommen Sie in der Regel mit einem zweistelligen oder niedrigen dreistelligen Eurobetrag davon. Die reinen Kosten beim Anmelden variieren je nach Bundesland zwischen ca. 20€ und 60€. Falls Sie eine Betriebserlaubnis oder sonstige Bescheinigungen für Ihre Tätigkeit benötigen, kann deren Besorgung ebenfalls nochmal Geld kosten. Selbiges gilt beim Aufstellen von professionellen Businessplänen oder Existenzgründungsseminaren, sofern diese nicht im Rahmen eines Gründerzuschusses abgedeckt werden. Die Kosten für den Jahresbeitrag der IHK belaufen sich auf mindestens ca. 50€, je nach Umsatz des Unternehmens.

![]()